住宅ローン控除は今や、住宅購入時のポピュラーな制度となりました。

その「住宅ローン控除」は「マイホーム譲渡特例(3,000万円控除など)」とは併用できない、というお話です。

住宅ローン控除はあくまでも購入時の制度なのですが、住宅購入の際にはそれまで住んでいたマイホームの売却を伴う場合が少なくありません。

購入の前後に行われる住宅の売却の際の税金上の扱い次第で、住宅ローン控除が受けられる場合と受けられない場合があるのです。

逆もありきです。住宅ローン控除を受けていると3,000万円控除等の特例を受けられない、つまり併用ができない、ということです。

このことは意外と知られていなかったりもするのですが、知っておかないと大変な損をするケースもあります。

不動産会社も最近はそのことを説明するようになりましたが、説明を受けられず損をしたからと言って不動産会社を責めることは難しいでしょう。

1.住宅ローン控除とは

個人が住宅ローンを組んでマイホームの取得等をし居住した場合、一定の要件のもと、住宅ローンの年末残高をもとに計算した金額(一般的に年末残高の1%、上限20万円)を所得税額から控除できる、という制度です。

その年の所得税額から控除しきれなかった金額はその翌年の住民税額から控除されます。

マイホーム購入を後押ししてくれる制度としてすでにお馴染となっている制度かと存じます。

税金が20万円減るのですから、やはり大きいですね。

住宅ローン控除自体の詳細説明は今日は割愛いたします。

こちらをご参照ください。

2.住宅ローン控除と併用できない3つの特例

その住宅ローン控除の適用を受ける要件の一つに、このようなものがあります。

「居住の用に供した年とその前後の2年ずつの5年間に、居住用財産を譲渡した場合の長期譲渡所得の課税の特例など(租税特別措置法31条の3第1項、35条 1項(同条3項の規定により適用する場合を除きます。)、36条の2、36条の5若しくは37条の5又は旧租税特別措置法37条の9の2)の適用を受けていないこと」

(国税庁HPより)

非常にわかりにくい文章ですね。

さらりと一文で書かれていますが、大事なことです。

つまり、マイホームを売却した場合の5つの特例のうちの以下の3つは、住宅ローン控除とは重複適用できない、ということです。

(1)所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例

売った年の1月1日において所有期間が10年を超えているマイホームを売ったときに適用を受けられる制度です。

通常の長期譲渡所得よりも税率が軽減されます。

(2)居住用財産を譲渡した場合の3,000万円の特別控除の特例

マイホームを売ったときに譲渡所得から最高3,000万円まで控除できる制度です。

所有期間の長短に関係なく適用を受けられます。

(3)特定の居住用財産の買換えの場合の長期譲渡所得の課税の特例

売った年の1月1日において所有期間が10年を超えているマイホームを、住まなくなった日から3年目の年の12月31日までに売って、代わりのマイホームに買い換えたときは、譲渡益に対する課税を将来に繰り延べることができるという制度です。

この3つの制度は、住宅ローン控除とは重複適用できない、正確には、入居した年とその前後2年間の計5年間はこの3つの制度が使えない、ということです。

これらの制度か住宅ローン控除か、どちらかを選ばなければなりません。

どちらが有利か、シミュレーションなどが必要となります。

ちなみに(1)と(2)は併用できますので、譲渡益が3,000万円を超えそうな場合は、その両方を使った場合と、住宅ローン控除との比較もしなければなりません。

それほどの譲渡益が出る場合は、譲渡特例を使った場合の方が有利となる可能性が高いと思われます。

譲渡所得が少額な場合などは住宅ローン控除を取った方が有利なケースが多いでしょう。

しかし、だとしても、特に3,000万円控除などは、非常にお得な制度ですから、譲渡所得がある程度出る場合は使えないとなるとそれなりの税負担が発生してしまいます。長期譲渡(保有期間が5年以上の不動産の譲渡の譲渡)だとしても所得税15%住民税5%の負担となります。(平成25年から平成49年までは、復興特別所得税として各年分の基準所得税額の2.1%の負担もあります。)

3.ここで注目!併用できる期間が1年だけあります

シミュレーションしてはみてもどちらを使うべきか、頭を悩ませる方も多いかと思います。

特に3,000万円控除は何とか使いたいものです。

譲渡益が出る場合は、どうにかしてローン控除と両方使えないものか、と考えるでしょう。

実はその両者を併用できる方法が1つだけあります。

それは、新居入居から3年目の年に譲渡する方法です。

3年目の1年間だけ、3,000万円控除と住宅ローン控除を併用できるのです。

平成30年中に引っ越すのなら、平成33年に譲渡するのです。

(ほかの要件はすべて満たしている、という前提です。)

入居した年の前後2年間の計5年間は(1)~(3)が使えない、ということは、

併用できないのは入居した年の2年目まで、ということです。

つまり入居した(つまり住宅ローン控除を受けはじめた)年の3年目なら併用できる、ということです。

ただし4年目からはまたできなくなります。

それは3,000万円控除側の理由です。

3,000万円控除を受ける要件に、住まなくなって3年目の年末までに譲渡すること、というのがあります。

だから4年目以降は不可。

というわけで、入居してから3年目の年の1年間のみが、チャンスなのです。

それまでの間、賃貸に出しても適用可能です。

譲渡日は契約時又は引渡時、選択できますので、

①2年目に契約して3年目に引渡

②3年目に契約して3年目に引渡

③3年目に契約して4年目に引渡

いずれもOKです。

①なら引渡日、③なら契約日を譲渡日とすればよいのです。

ただし、売却時期を遅らせたことにより売却価格が大きく下がって、両方を併用することによる節税額よりも下がったのでは元も子もありませんね。

数年後の売却価格はわからないのでそれは結果論ということにはなりますが、そのあたりの想定や予想もできる限りしておくのが望ましいですね。

※令和2年改正により、令和2年4月1日からは、居住年から3年後に譲渡所得の特例の適用を受けるときは、新規住宅について住宅ローン控除の適用ができないこととされました。

4.住宅ローン控除と併用できる2つの特例

ところで、先ほど「マイホームを売却した場合5つの特例」と言いました。

残り2つあります。

(4)居住用財産の買換え等の場合の譲渡損失の損益通算及び繰越控除

売った年の1月1日において所有期間が5年を超えているマイホームを、住まなくなった日から3年目の年の12月31日までに売って、代わりのマイホームに買い換えた場合に、旧マイホームの譲渡損失が生じたときは、その譲渡損失を他の所得から控除(損益通算)でき、控除しきれなかった分は3年にわたって繰越控除できるという制度です。買換えが前提となります。

(5)特定居住用財産の譲渡損失の損益通算及び繰越控除

売った年の1月1日において所有期間が5年を超えているマイホームを、住まなくなった日から3年目の年の12月31日までに売って、旧マイホームの譲渡損失が生じた場合、買換えをしなくても、住宅ローンがありローン残高を下回る金額で売却した場合に他の所得との損益通算や3年間の繰り越し控除ができるという制度です。住宅ローンの残高から売却金額を差し引いた残額が損益通算の限度額となります。

この2つと住宅ローン控除は併用できます。

近年では、居住用不動産売却の場合は譲渡所得はマイナスとなるケースが多いため、上の3つよりも、下の2つ、つまり「譲渡損失の損益通算及び繰越控除」を使う人の方が多くなります。

「譲渡損失の損益通算及び繰越控除」は、住宅の買い替えを促し不動産市場を動かすことにより景気をアップしようという制度ですから、それと住宅ローン控除が併用できないのでは、結局売却意欲がそがれてしまい、当初の目的に意味がなくなる、ということでしょう。

だから併用できるように設定されているのだと考えられます。

つまり、ほとんどの場合は、不動産を売却しても住宅ローン控除を受けることはできるということになりますので、必要以上に心配する必要はありません。

しかし譲渡益は出ないと思いこんでいたら意外にも買ったときより高く売れた、というケースもあります。

実はこの近辺でもちょっとした不動産バブルも起きており、上記のケースも最近聞きます。

譲渡益が出る可能性がある場合は、今回のお話は、知らなかったら大きな損をする可能性があるというものになります。

マイホームの住宅の購入や売却の際に、ぜひとも頭に入れておいていただきたく思います。

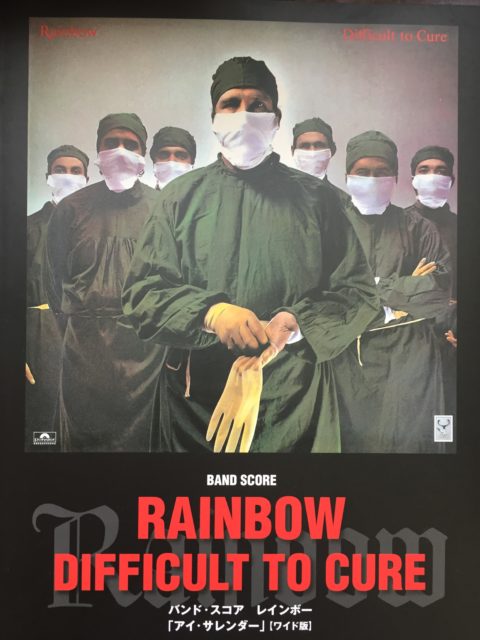

関係ありませんが、写真は先日、楽器屋さんの新春初売りで入手したスコア。定価でしたが😅

嬉しくて弾きたくてしょうがありませんが、現在、繁忙期真っ最中。

控えめにいたします笑。